【国君食品】旺季将至,信心企稳:河北白酒产业调研反馈

我们近期专项走访河北市场多地进行产业调研,整体反馈

(资料图片)

(资料图片)

1)白酒需求仍处于弱复苏状态,宴席为主的场景修复依旧领先于商务、礼赠用酒,名酒量表现普遍优于价格,低度表现依旧好于高度,100-300动销最优,其次高端价位;品牌维度,国窖及其系列酒在河北地区全价位依旧强势,汾酒仍处于渠道正循环,老白干300以上价位份额逐步抬升,丛台腰部价位优势继续抬升;

2)河北市场目前处于淡季且石家庄等消费高地市场受雨水影响小,渠道普遍为旺季做准备,预计8月下旬将进入密集回款阶段;

老白干:省内结构抬升,改善趋势延续。

1)根据草根调研,目前衡水、石家庄等高地市场基本未受雨水影响,动销相对良性,其中300元价位五星老白干表现较为强势;公司二季度销售人员及费用投放重心仍聚焦在甲等15/20、1915,渠道采取股份制、由集中回款改为按季度回款,增加宴请支持及终端扫码政策,目前在石家庄、衡水等强势市场甲等15年起势较快,但300元以内老白干品系费用支持较少,受卢特、丛台等竞品较大挑战压力。

2)考虑到产品结构抬升及渠道治理优化,我们推测公司业绩弱改善趋势将延续,短期回调主要系市场对经济底和政策底预期存在反复。

山西汾酒:营销成熟,仍处于渠道正循环。

1)根据草根调研,汾酒在河北地区仍处于低库存、良动销状态,石家庄等地高端终端基本完成青花系列导入,玻汾在当地有较强消费者粘性;汾酒在华北市场渠道仍保持盈利、回款意愿较积极,但战略层面较为强调青花系列价盘及渠道盈利、消费者认可度等柔性指标;

2)结合近期河南、陕西及长江以南等市场调研反馈,2022年之后汾酒销售体系已实现建制化,老中青传帮带及学习制度成熟,青花-玻汾双核心的渠道拓展思路及青花30的高端运作思路在全国范围形成共识,我们认为公司在营销层面抗风险能力强于市场预期。

酒鬼酒:酒鬼改善,内参修复

1)根据草根调研,酒鬼系列在河北市场转变费用投放收得一定成效,目前酒鬼系列河北区域库存环比一季度末有回落,在石家庄等消费高地,400元价位酒鬼系列仍有一定认可度,考虑到渠道盈利尚高于竞品,上半年仍有中等规模经销商与酒鬼系列签约;

2)根据草根调研,内参目前在河北市场仍处于去库存阶段,内参价格体系仍在修复状态,考虑到香型、品牌认知及高端代理权稀缺性,大商仍在坚持合作,潜在新商仍有保持沟通及签约的意愿。

【天风电新】尚太科技调整点评

昨日公司发布中报,今日股价调整较多,主要系前期有资金博弈业绩+对未来负极价格见底时间判断不清。对此,我们观点如下:

1、行业:7-8月以来电池产业链排产明显上升,C公司8月排产+15%,叠加电池厂端材料库存消耗完毕(见宁德中报),我们认为材料需求触底回升。

2、公司:

1)量:公司上半年销量在5.2万吨,下半年有望冲10万吨,三季度以来公司产能利用率明显提升,月销逐步接近2万吨(上半年1左右),增量更多来自在C份额的突破,包括进了T项目、理想项目, 4C快充项目、储能项目等。

2)单吨净利:公司23Q2在6k左右,预计23Q3下降至5k+,后续随着库存消耗结束有望触底回升。若单纯量的层面(实际有的负极库存),7月底消化完毕(上半年留下来的负极卖完了),由于存货系加权平均计算模式(而非先进先出),财务层面库存消化需到Q4。我们认为即使按5k吨净利看,同行一梯队在2-5k,二梯队亏钱,行业见底+公司优势显著。

3、投资建议

锂电材料盈利逐步见底+需求反弹,看好具备盈利优势的企业,继续看好尚太成本优势+新产品放量,预计23、24年实现利润10、14亿元,对应当前估值15、10X。

【西部电新】德国增加24年绿色能源投资,同比23年增加60%

8月9日,德国政府批准了2024年绿色能源投资630亿美元(576亿欧元),比2023年同比增加了60%。

在2024年至2027年期间,内阁同意将所谓的气候与转型基金的投资增加到2330亿美元(2120亿欧元),增加约330亿美元(300亿欧元)。

目前德国的光伏装机容量为66.5GW,占全欧洲的31.9%,而2022年德国新增装机7.18GW,在欧洲41.4GW的装机中占比17.34%。发电量方面,2022年德国10.64%的发电量来自于太阳能。德国的目标是至2030年的装机容量达到215GW。

根据贸易协会SolarPower Europe的数据,现任政府去年将这一目标调高了15GW,意味着德国的年均装机需要达到22GW,这遥不可及。去年,德国新增光伏容量为7.9GW。

同比来看若德国投资额较2023年同比上升60%,按照2023年EPC平均价格5.5元/W,2024年平均价格5元/W计算,若23年德国装机量将达到13GW,2024年装机有望达到22.8GW,同比新增72%,若欧洲2024年新增装机达到90GW,德国新增装机占比将达到24.8%。

评述:对于整体而言,德国的新增装机进一步加快,投资额的增加代表2024年市场仍将会快速增长,2023年德国的装机目标为9GW,但是上半年已经装了6.28GW,在超预期的价格下行背景下,德国2024年新增装机有望超过20GW。

同时能源作为欧洲转型的必经之路,其他国家也有望新增绿色投资额,带动产业发展,7月西班牙、葡萄牙上调2030年光伏装机目标,上调幅度分别95%、125%至76GW、20.4GW,我们预计欧洲光伏装机24年有望上调至90GW以上。

投资建议:

1)板块盈利触底或接近触底,具备较强竞争优势,尤其是成本优势的上市公司,推荐天宜上佳、高测股份、TCL中环、通威股份、隆基绿能。

2 )新技术驱动下具备领先机会的上市公司,建议关注异质结领域迈为股份、三五互联,BC电池技术方向爱旭股份、复合材料边框博菲电气。

【安信食饮赵国防】老白干下跌点评:短期因素扰动所致,利润率提升空间最大的白酒标的

今日下跌幅度较大主要因市场担心因强降雨带来洪涝灾害,对河北市场造成影响。经与公司沟通,天气影响十分有限,长期来看公司改善逻辑仍然明显。

渠道更新:二季度方向和结构都在向好。

#老白干本部。单二季度,整体出货同比增长双位数明显快于一季度,其中甲等15增长15-20%,甲等20增长20%以上,高端出货加速,产品结构优化。

#武陵酒。截至二季度回款5.56亿,单二季度同比增长31%,环比一季度显著加速。

逻辑更新:

#费用收缩。公司在省内实施费用投放聚焦策略,提升费效比,一季报已有体现。

#结构升级。二季度公司通过共同持股等形式提升高端酒渠道积极性,通过名酒进名企等形式进行消费者培育,产品结构环比升级。

#武陵酒。武陵省内在常德之外地级市持续开拓终端,省外广东等地亦取得突出进展,持续贡献收入和利润增量。

投资建议:

#有改善有逻辑利润率提升空间大的标的。老白干本部改革持续推进,石家庄及衡水市场重点突破;武陵酱酒全国化开启,在河南等市场取得良好进展;收入端空间有望进一步打开。公司费用管控政策逐步落地,是白酒中利润率提升空间最大标的。近期股价调整市场预期很低,公司前期较保守的交流态度也逐渐改变。持续推荐!

【华创电新黄麟团队】道森股份:复合铜箔干法工艺提速,公司有望率先受益,继续强call

复合铜箔干法工艺进展提速

◆设备端,3月高工会,汇成、洪田、东昇等都在推干法复合铜箔设备,4月洪田发布磁控一步法设备;

◆材料端,深圳汉嵙坚持干法路线并订购洪田首批设备;诺德明确看好干法,7月通过复合集流体子公司投资议案;8月安迈特在发布会明确复合铜箔用磁控+蒸镀的干法工艺;

◆我们认为干法工艺优势主要在于环保、良率、线速、幅宽,过去瓶颈在蒸镀环节(防止基材烫伤、一次性镀膜难度高),今年产业已有明显进步,干法工艺有望从0走向1,长期份额需后续验证。

道森主要看点:

◆电解铜箔设备已是龙头:通过吸收日本技术做到国内龙头,今明两年高增;中远期看设备有耗材,能出海,需求不必太悲观;

◆真空镀膜设备后发先至:技术源自日系大厂,4月率先发布一步法设备并获得首批订单,磁控+蒸镀方案预计年底正式发布;靶位数量、功率等技术指标明显领先,且真空设备应用领域广泛,具备平台化价值;

◆Q3可能的催化:洪田少数股权收购、意向订单转化结果。

投资建议:公司有对海外技术吸收转化的能力,已成为电解铜箔设备龙头,有望借助真空镀膜设备打造自身第二曲线,预计公司23-25归母净利1.6/3.2/4.3亿元(只考虑洪田51%股权),持续强烈推荐!

标签:

【国君食品】旺季将至,信心企稳:河北白酒产业调研反馈我们近期专项走

据陕西“清廉西安”微信公众号8月12日消息,西安市胸科医院党委副书记

直播吧8月14日讯国米在今日进行了一场热身赛,最终4-2逆转取胜。国米在

8月13日,B站发布公告称“莫言B站账号被封”是谣言。经核实,此前有用

,你们好,今天0471房产来聊聊一篇躯一震之王霸之气,躯一震之王霸之气

仰韶举旗,四“融”一体,中国白酒黄淮核心产区再发最强音!

仰韶举旗,四“融”一体,中国白酒黄淮核心产区再发最强音!

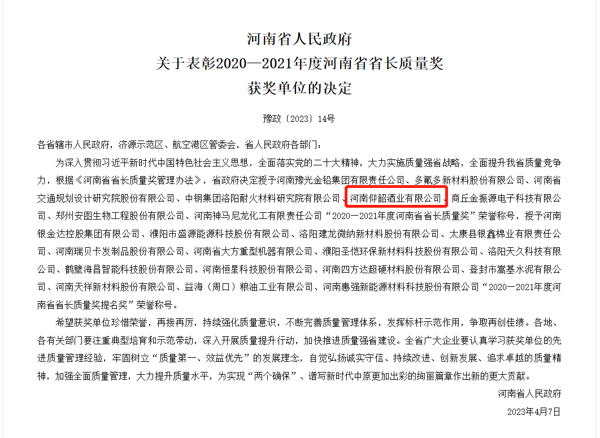

荣获“河南省省长质量奖”,仰韶交出“高质量”答卷!

荣获“河南省省长质量奖”,仰韶交出“高质量”答卷!